Jubilación para militares

Los miembros de las fuerzas armadas que permanezcan en servicio activo o que presten servicios en las Reservas o en la Guardia Nacional durante un período suficiente (generalmente un mínimo de 20 años) pueden jubilarse y recibir pagos de jubilación para militares. Antes de la National Defense Authorization Act (Ley de Autorización de la Defensa Nacional) de 2017 que proporcionó una nueva manera de ahorrar para la jubilación, los miembros de las fuerzas armadas estaban inscritos en el sistema de jubilación anterior (Plan Higher 3 o High 36). Este sistema ofrecía una pensión, también conocido como plan de beneficios definidos, a los miembros de las fuerzas armadas.

Un plan de beneficios definidos es un tipo de plan para la jubilación en el que un empleador contribuye a un conjunto de fondos de activos comunes reservados para el futuro beneficio de los empleados. Estos fondos luego se invierten en nombre de los empleados. Los empleados reciben los fondos una vez que se jubilan. Un plan de beneficios definidos proporciona un ingreso específico para los empleados jubilados, como una suma global o como una pensión (un pago anual durante toda la vida). El monto de la pensión habitualmente depende de la edad del empleado en el momento de la jubilación, del último salario y de la cantidad de años en el empleo.

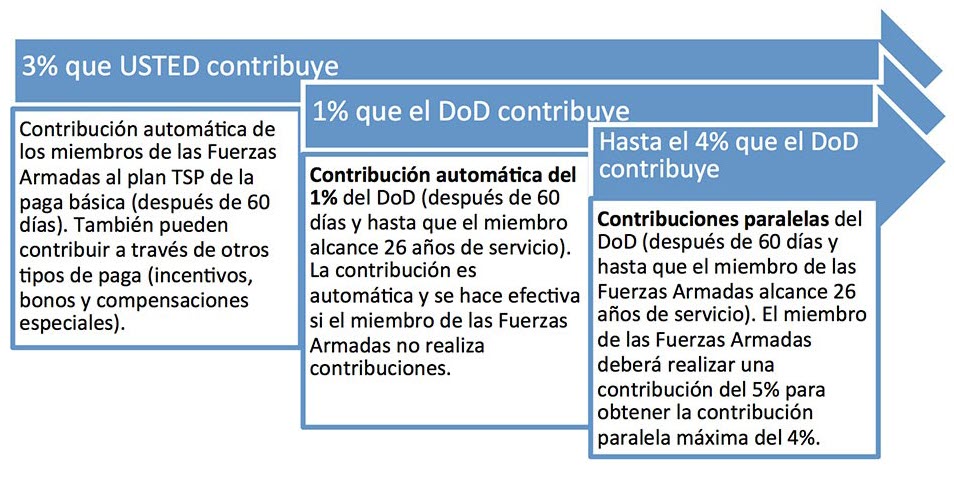

En 2018, los miembros de las fuerzas armadas comenzaron a ser elegibles para participar en un sistema de jubilación modernizado, el Sistema de Jubilación Combinado (BRS, por sus siglas en inglés). Se prevé que este nuevo sistema de jubilación proporcionará beneficios de jubilación para casi el 85% de los miembros en servicio militar. El Sistema de Jubilación Combinado (BRS) combina la jubilación de 20 años para militares (anualidad definida) con un plan de contribuciones definidas, que se conoce como el Thrift Savings Plan (TSP, por sus siglas en inglés), que incluye una contribución automática del 1% del Departamento de Defensa (DoD, por sus siglas en inglés) después de 60 días de servicio y hasta el 4% de contribuciones paralelas adicionales después de completar dos años de servicio (consulte la Figura 1). La anualidad definida, o paga mensual para la jubilación, se puede efectuar como un pago mensual fijo o se puede dividir como un pago parcial de una suma global. La contribución automática del 1% del DoD y las contribuciones paralelas continúan hasta el final del período de paga cuando el miembro de las fuerzas armadas llega a los 26 años de servicio. Estas contribuciones pueden ayudar a aumentar sus ahorros para la jubilación.

¿Cómo funciona4?

Si bien existen diversas opciones de inversión para el plan TSP, las contribuciones paralelas y las contribuciones del gobierno se realizarán al fondo de Ciclo de Vida más próximo a la fecha en que el miembro de las fuerzas armadas cumpla 62 años como opción predeterminada. Este concepto de inversión se basa en fondos basados en la edad o en fondos con fecha objetivo en función de la fecha en la que probablemente se jubile. El fondo con fecha objetivo emplea una fórmula de asignación de activos que supone que usted se jubilará en un determinado año y ajusta la manera en la que se invierten los fondos a fin de reducir el riesgo a medida que se acerca a la fecha de jubilación.

¿Cómo me inscribo?

A partir del 1 de enero de 2018, se inscribirá automáticamente en el BRS a todos los miembros en servicio que ingresen en las fuerzas armadas.

¿Cuánto dinero puedo ahorrar?

En el plan BRS, los miembros en servicio se inscriben automáticamente en la contribución individual del 3%; no obstante, se puede ajustar el monto porque no hay un mínimo de contribución obligatorio. Para aprovechar al máximo las contribuciones del gobierno y del DoD, los miembros en servicio deberían realizar una contribución de al menos el 5% mensual (consulte la Figura 2). Los límites de las contribuciones al plan TSP se basan en las pautas del Servicio de Impuestos Internos (IRS, por sus siglas en inglés). Se aplican dos límites anuales a las contribuciones: un límite a las contribuciones diferidas optativas del empleado y un límite general a las contribuciones a una cuenta del plan del participante. Actualmente, el límite para las contribuciones del empleado (o las contribuciones diferidas optativas) es de $19,500; no obstante, las pautas pueden cambiar todos los años2. Si bien se aplica un límite total anual, existe una disposición para las contribuciones diferidas optativas adicionales para que las personas de 50 años y mayores, y los miembros de las fuerzas armadas que prestan servicio en una zona de combate puedan contribuir hasta $57,000 a su cuenta tradicional. Tanto estas excepciones como los tratamientos especiales ofrecen una mayor oportunidad para ahorrar.

Las personas de 50 años y mayores pueden realizar contribuciones diferidas adicionales, que también se conocen como contribuciones adicionales o “catch-up”. No es necesario que esté “atrasado” con las contribuciones de su plan para ser elegible para hacer estas contribuciones diferidas optativas adicionales. Si el plan lo permite, los participantes de 50 años o mayores al final del año calendario pueden hacer estas contribuciones adicionales, que actualmente tienen un límite de $6,500. La contribución anual y la contribución adicional o “catch-up” pueden aumentar en los próximos años debido a los ajustes sobre la base del costo de vida. Para obtener más información, visite https://www.irs.gov/retirement-plans/plan-participant-employee/retirement-topics-401k-and-profit-sharing-plan-contribution-limits (en inglés).

Los miembros en servicio que prestan servicio en una zona de combate pueden realizar contribuciones adicionales a sus cuentas para la jubilación. Estas contribuciones que se realizan por prestar servicio en una zona de combate pueden incluir incentivos, bonos o compensaciones especiales obtenidos por desempeñar funciones en una zona de combate. Contribuir un bono obtenido en una zona de combate podría ser una excelente manera de que un miembro aumente sus ahorros para la jubilación.

¿Cuándo adquiero los derechos?

Se adquieren los derechos de las contribuciones individuales inmediatamente después de efectuar el pago al plan TSP, así como de las ganancias posteriores sobre esas contribuciones cuando estas se acumulen. Se adquieren todos los derechos de las contribuciones automáticas del gobierno del 1% el primer día del mes de servicio n.º 25. Básicamente, usted pierde dichas contribuciones y todas las ganancias de esas contribuciones si no completa 2 años de servicio. Por otro lado, se adquieren todos los derechos sobre las contribuciones paralelas del gobierno cuando se reciban en la cuenta del plan TSP del miembro. El derecho sobre las ganancias acumuladas por las contribuciones paralelas se adquiere de inmediato.

¿Por qué debo ahorrar desde ahora?

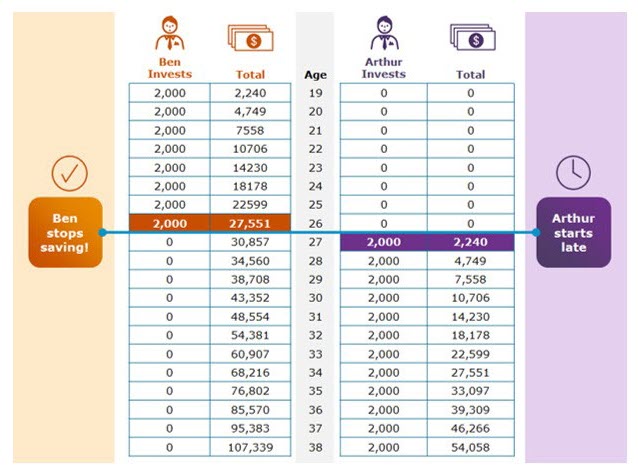

Es importante comenzar a ahorrar para su jubilación ahora mismo. Cuanto antes comience a ahorrar, mayor será el tiempo que su dinero trabajará y se acumulará. Cuando deposita dinero en una cuenta para la jubilación, obtiene beneficios del interés compuesto o del interés sobre el dinero que usted contribuye. De esta manera, su dinero crece más rápido de lo que crecería solo en función de sus contribuciones. El poder del interés compuesto aumenta cuanto antes comience. Su contribución individual automática es del 3%, pero siempre puede ahorrar más. Intente ahorrar al menos un 5% todos los meses para aprovechar la contribución paralela del DoD o se perderá la oportunidad de obtener “dinero gratis”. Lo ideal sería que ahorre el 10% o más de sus ingresos anuales para su plan para la jubilación para tener ingresos suficientes durante la jubilación. Tal como se indica en la figura a continuación, al comenzar temprano Ben tiene la ventaja del interés compuesto, incluso cuando deja de ahorrar.

Si bien puede resultar difícil hacer que ahorrar para la jubilación sea una prioridad, ahorrar regularmente, incluso si se trata de cantidades pequeñas, puede generar grandes saldos más adelante. Intente ahorrar todo lo que pueda con comodidad. Además, las contribuciones paralelas pueden proporcionar un refuerzo valioso a sus ahorros para la jubilación. Por lo tanto, se recomienda que haga todo lo posible para ahorrar, como mínimo, lo que sería el equivalente de la contribución paralela (consulte la Figura 2). Es posible que pueda hacer algunas inversiones con mayor riesgo y mayor potencial de recompensa, en comparación con las personas que están acercándose a la edad de jubilación y que deben ser más conservadoras. Algunas personas nunca comienzan a ahorrar para la jubilación. Año tras año, usan su tiempo y sus recursos para cubrir las necesidades del momento. Después, un día se dan cuenta que la edad de la jubilación está acercándose rápidamente y que no están preparados para nada. ¡No permita que esto le suceda a usted!

¿Cómo y cuándo puedo acceder a mis fondos?

En general, hay tres posibles períodos de transición en los que un miembro en servicio puede contemplar la posibilidad de acceder a sus contribuciones: la desvinculación de las fuerzas armadas, la transición del servicio activo a la Reserva/Guardia Nacional o la jubilación del servicio activo.

Cuando se desvincula de las fuerzas armadas, tiene cuatro opciones para la cuenta del plan TSP que pueden aplicarse: mantener los fondos en la cuenta, transferir los fondos a un plan para la jubilación patrocinado por el empleador, transferir los fondos a un plan para la jubilación individual o retirar el efectivo. Existen beneficios y consecuencias para cada una de estas decisiones, que incluyen consecuencias impositivas. Un beneficio importante del plan TSP es que usted puede transferir (o depositar) fondos elegibles nuevamente a su cuenta del plan TSP preexistente. Por ejemplo, si deja el servicio federal y tiene una cuenta para la jubilación, y, luego, vuelve al servicio federal, puede transferir cualquier fondo nuevo para la jubilación a su plan TSP preexistente. Si piensa que puede volver a prestar servicio en el gobierno federal o en las fuerzas armadas, es recomendable que conserve su cuenta del plan TSP. Para obtener más información acerca de sus opciones, comuníquese con su oficina de Recursos Humanos.

Cuando hace la transición del servicio activo a la Reserva/Guardia Nacional, debe comprender los reglamentos y los procedimientos para acreditar los años de servicio y los puntos para la jubilación. Además, podría ser elegible para la Continuación de la Paga a modo de incentivo para permanecer en el servicio militar. La Continuación de la Paga alienta a los miembros de las fuerzas armadas a continuar trabajando en los servicios uniformados durante cuatro años más. La Continuación de la Paga es un desembolso en efectivo directo, que va desde 2.5 meses a 13 meses de la paga básica para un miembro en servicio activo y que varía de medio mes a 6 meses para los miembros de un componente de la reserva. Puede obtener más información sobre la Continuación de la Paga y su elegibilidad a medida que se acerca a la finalización de su servicio. Hay varias cuestiones que debe tener en cuenta si desea aprovechar esta oportunidad.

Primero, deberá comprender los cálculos asociados con este beneficio financiero. La Continuación de la Paga, que puede efectuarse en una única suma global o en una serie de hasta 4 pagos anuales a lo largo de cuatro años consecutivos, está sujeta a los impuestos aplicables. Es importante tener en cuenta las consecuencias impositivas de la opción en un solo pago en comparación con la opción del pago en cuotas. La Continuación de la Paga es una excelente oportunidad para mejorar sus ahorros para la jubilación haciendo contribuciones adicionales a su cuenta del plan TSP. Estas contribuciones antes de impuestos también podrían ayudar a compensar sus ingresos imponibles y a reducir su obligación tributaria.

Planificación para la jubilación

Planificación para la jubilación

Si desea estar mejor preparado para la jubilación, ¡comience hoy mismo! La planificación para la jubilación puede ayudarle a tener el dinero suficiente para disfrutar de un estilo de vida cómodo sin tener que trabajar. Como todas las inversiones conllevan un riesgo, es importante obtener más información acerca del proceso de planificación para la jubilación. Informarse es el mejor primer paso para tomar una decisión con conocimiento de causa5.

Tome medidas ahora para planificar su futuro y poder alcanzar sus metas para la jubilación

Comience a ahorrar ahora mismo y dele tiempo a su dinero para que crezca.

Revise su plan y los beneficios periódicamente

Su situación podría cambiar con el transcurso del tiempo.

La importancia de mantener su crédito mientras está en servicio

Cuando se trata de un crédito deficiente, el personal militar tiene mucho en juego. Si su crédito es deficiente, o si se declara en bancarrota, podría perder su acreditación de seguridad y poner en peligro su jerarquía en las fuerzas armadas.

Pedir demasiado dinero prestado y no poder devolverlo es un problema enorme en Estados Unidos, y afecta al personal militar y a sus familias. Por lo general, es uno de los motivos principales por el cual los miembros en servicio pierden su acreditación de seguridad.

¡No pierda su acreditación de seguridad!

Además de los problemas típicos que surgen cuando/si su historial de crédito es deficiente, como por ejemplo, no tener acceso a una tarjeta de crédito o que se le cobren tasas más altas, podría poner en riesgo su acreditación de seguridad. Su historial de crédito también podría ser tenido en cuenta al considerarle para un ascenso en la carrera militar y como un factor a analizar cuando solicita un empleo al salir de las fuerzas armadas.

El material ofrecido con anterioridad es solamente para fines informativos y no pretende proporcionar asesoramiento específico en materia de inversiones a ninguna persona para ningún fin determinado. Para obtener asesoramiento con respecto a su situación personal, debe consultar a un profesional especializado en inversiones e impuestos. Los ejemplos financieros proporcionados con anterioridad no se basan en los retornos reales de una inversión o cartera de inversiones determinada y se incluyen solamente con fines ilustrativos. Sus retornos reales dependerán de sus inversiones específicas y del rendimiento de estas durante el período en que las mantenga.

1 DoD, National Defense Authorization Act

2 Servicio de Impuestos Internos

3 Top 10 Ways to Prepare for Retirement (Las 10 formas principales de prepararse para la jubilación) Fuente: Departamento de Trabajo de EE. UU.

4 The Pros And Cons Of Target-Date Funds (Ventajas y desventajas de los fondos con fecha objetivo) (en inglés).