Las tarjetas de crédito pueden ser una herramienta financiera valiosa. Proporcionan una manera conveniente de pagar cosas, incluyen protecciones integradas para sus compras y pueden ayudarle a establecer una buena clasificación de crédito. Usar tarjetas de crédito también puede costarle dinero en cargos por financiamiento y de otro tipo. Aprender a administrar su tarjeta de crédito le ayudará en el largo plazo.

ADMINISTRACIÓN DE LA TARJETA POR INTERNET

Las compañías de tarjetas de crédito ofrecen muchas herramientas diferentes para ayudarle a administrar su tarjeta. Después de obtener su tarjeta de crédito, considere la posibilidad de establecer una cuenta por Internet. Además, si está disponible, descargue la app de banca móvil. Una vez que haya establecido su cuenta por Internet o a través de la app, estas son algunas de las cosas que puede hacer para administrar su tarjeta:

- Verificar su saldo

- Verificar su historial de compras

- Realizar un pago

- Buscar su estado de cuenta

- Establecer un programa de pagos

- Recibir alertas por teléfono o por correo electrónico

- Recibir alertas de fraude

ESTADO DE CUENTA DE LA TARJETA DE CRÉDITO

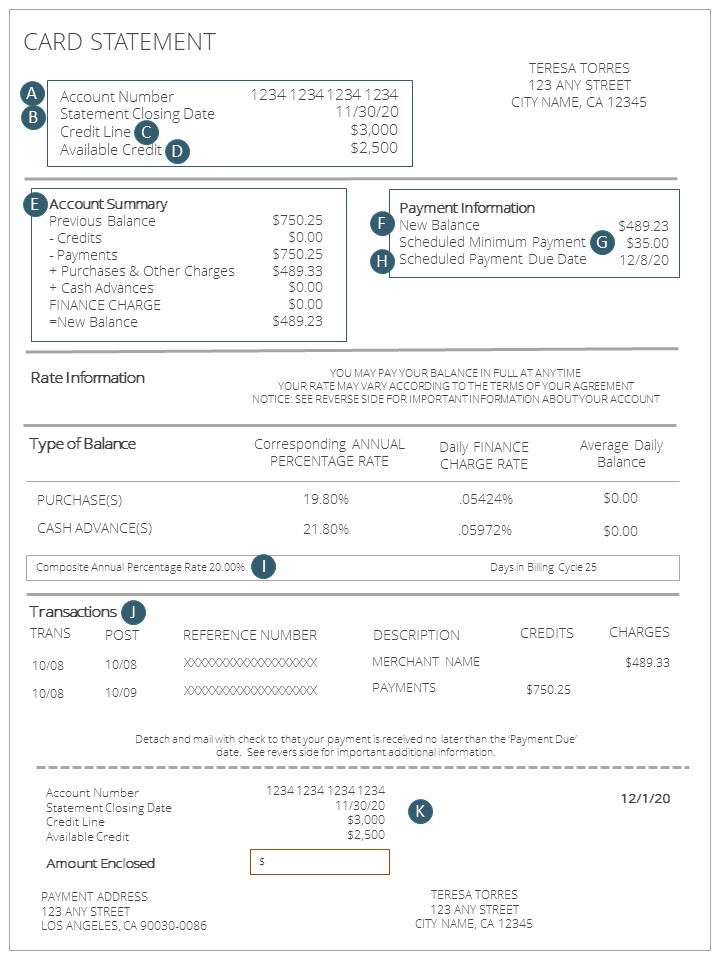

A – Número de cuenta: Su número de cuenta de tarjeta de crédito; recuerde mantenerlo en secreto, u otros podrán usar su cuenta.

B – Fecha de cierre del estado de cuenta: La fecha de cierre del estado de cuenta es la fecha en que la compañía de tarjetas de crédito creó este estado de cuenta.

C – Línea de crédito: El monto de su línea de crédito es su límite de gastos.

D – Crédito disponible: El crédito disponible es el monto de su crédito que usted aún no ha pedido prestado; por lo tanto, todavía está disponible para que lo use.

E – Resumen de cuentas: La sección Resumen de cuentas resume sus transacciones.

F – Nuevo saldo: La información sobre el pago muestra el monto total que usted adeuda ahora, que también se denomina su nuevo saldo.

G – Pago mínimo programado: Cada mes, usted deberá pagar al menos esta parte de lo que adeuda. Si lo desea, y puede hacerlo, puede pagar más que el mínimo, hasta el monto total. Si desea tener buenos antecedentes de crédito y reducir el monto de intereses que pagará, es recomendable pagar más que el pago mínimo cada mes.

H – Fecha de vencimiento del pago programada: Si su compañía de tarjetas de crédito no recibe su pago a más tardar en esta fecha, comenzará a cobrarle intereses sobre el monto que usted adeuda. La mayoría de las compañías además le cobrarán un cargo por pago atrasado. También podrían aumentar su tasa de interés.

I – Tasa Porcentual Anual compuesta: La información de la tasa muestra cómo se calculan los intereses y los cargos.

J – Transacciones: En la sección Transacciones verá una lista de cada cargo y pago que usted realizó, ordenados por fecha.

K – Cupón de pago: El cupón de pago ayuda a la institución emisora de tarjetas de crédito a procesar su pago y a aplicar el pago a la cuenta correcta. Asegúrese de incluir el cupón de pago en el sobre con el cheque o el giro postal.

CARGOS POR FINANCIAMIENTO

Un cargo por financiamiento es el costo total del préstamo, que incluye intereses y cargos. La manera más fácil de evitar pagar cargos por financiamiento es pagar el saldo total de su estado de cuenta antes de la fecha de vencimiento cada mes. Quizás sea más fácil pagar cada semana o cada dos semanas. Aquí incluimos algunas otras sugerencias para evitar los cargos por financiamiento:

- Si usted no puede pagar su saldo total, pague todo lo que pueda cada semana o cada mes.

- Pague al menos el monto mínimo adeudado en su estado de cuenta.

- Pague siempre puntualmente y no supere su límite de crédito.

Nota: Algunas instituciones emisoras de tarjetas de crédito cobrarán una tasa por incumplimiento (una tasa de interés más alta) si el titular de la tarjeta omite dos pagos mínimos mensuales.

Entender de qué manera los acreedores calculan los intereses puede también ayudarle a administrar sus costos. Esta información puede ayudarle a:

¿Cómo se calculan sus intereses? Después de que sepa cuál es su Tasa APR y su Tasa Periódica, fíjese de qué modo el acreedor calcula los intereses que usted adeuda. Esto puede marcar una gran diferencia en la cantidad de intereses que usted pagará.

¿CUÁL ES EL COSTO REAL (COSTO VERDADERO)?

Este ejemplo le muestra cómo pagar menos intereses. Supongamos que compró una nueva computadora portátil por $500 con una tarjeta de crédito. Revise esta tabla para ver lo que realmente pagará cuando use una tarjeta de crédito con una tasa de interés más baja, y una con una tasa de interés más alta.

Compare una compra de $500 con 2 tarjetas con tasas de interés diferentes

| Opciones de tarjetas de crédito | Tasa de interés (Tasa APR) | Pago en el transcurso de (meses) | Total de interés pagado | Total pagado, incluidos los intereses |

|---|---|---|---|---|

| Tarjeta de crédito A | 8% | 12 | $40 | $540 |

| Tarjeta de crédito B | 18% | 12 | $90 | $590 |

Al comparar los dos ejemplos anteriores, usted puede ver que la tarjeta con la tasa de interés más baja le costaría $50 menos y de qué manera la diferencia en la tasa de interés afecta el monto total de intereses que pagó cada cliente.

Para evitar pagar intereses sobre las nuevas compras, tendrá que pagar la totalidad de su nuevo saldo a más tardar en la fecha de vencimiento que figura en su estado de cuenta en cada período de facturación. Debe tener en cuenta que no existe un período de gracia para transferencias de saldo y adelantos en efectivo; usted no puede evitar pagar intereses sobre transferencias de saldo y adelantos en efectivo.

Si usted decide pagar con el transcurso del tiempo, se le cobrarán intereses sobre el saldo impago cada mes (el monto que aún adeuda). Cuando usted paga intereses además de sus cargos, termina pagando más de lo que hubiera pagado si solo hubiera usado efectivo.

CANCELAR SU TARJETA

Si desea cancelar una tarjeta de crédito, comuníquese directamente con la institución emisora de la tarjeta y solicite el cierre de su cuenta. Además, solicite una carta de confirmación. El simple hecho de no usar la tarjeta no causará su cancelación. También puede consultar su informe de crédito para confirmar que su cuenta se haya cerrado.

Triture o corte con tijera en pequeños pedazos todas las ofertas que no desee antes de tirarlas a la basura. Esto ayudará a prevenir que alguien las robe e intente obtener crédito en su nombre, lo cual constituye un delito llamado robo de identidad.